Как проводится рефинансирование кредитных карт, у каких банков лучшие условия?

Содержание

В чем суть услуги?

Рефинансирование кредитной карты – это процесс перекредитования клиента, то есть замена одного договора кредитования другим. Цель этой процедуры – помочь владельцу карточки погасить возникшую задолженность по уже имеющейся карточке.

Долг, который имеет заемщик, не списывается, а включается в новый кредитный договор. Заемщик получает новую кредитку с новыми условиями погашения. Денежных средств на этой кредитке будет больше, поскольку клиенту будет необходимо «покрыть» ими прежнюю задолженность.

Воспользовавшись услугой рефинансирования, можно сразу решить несколько проблем:

- За счет увеличения периода кредитования сократить размер ежемесячных платежей.

- Сменить категорию карты, уменьшив тем самым расходы по ее обслуживанию.

- Если имеются несколько кредитных карт, объединить их в одну.

- Использовать грейс-период для возмещения потраченных денег без процентов.

Кроме этого, процедура предполагает возможность смены валюты кредитной карточки на более удобную для клиента. Особенно актуальным это становится тогда, когда займ в иностранной валюте с течением времени становится все более невыгодным из-за увеличения ее курса. Оформив новую кредитку в рублях, ее владельцу удастся сократить свои расходы.

Некоторые организации рефинансируют кредитные карты не путем выдачи клиенту новой кредитки, а предоставлением ему заема наличными для погашения всех задолженностей.

Стоит отметить, что к рефинансированию по кредитной карточке клиенты могут прибегать не только тогда, когда не справляются с погашением текущей задолженности. Бывают случаи, когда кредитка оформлена на невыгодных условиях, и перекредитование с оформлением новой карточки со сниженной процентной ставкой делает пользование заемными средствами более экономным.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц. Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

На что обратить внимание при выборе банка?

При изучении новых условий кредитования и подписания нового договора заемщику следует быть предельно внимательным и предварительно изучить все нюансы процедуры:

- размеры ежемесячных платежей;

- все дополнительные комиссии;

- общую стоимость кредита.

Банк может предложить кредитную карточку с более выгодной процентной ставкой, но при этом сумма различных комиссий может быть существенно больше предыдущей кредитки, что в конечном итоге приведет не к погашению всех задолженностей, а к усугублению финансовых проблем клиента.

Куда обращаться за рефинансированием?

Рефинансирование кредитов и кредитных карточек связано с дополнительными финансовыми рисками для банков, поэтому не каждое банковское учреждение предлагает такую услугу.

В первую очередь следует обратиться в тот банк, где оформлялась кредитка. Действующим клиентам данная услуга предоставляется более охотно, с меньшим процентом отказов.

Если же компания не оказывает подобную услугу, или клиенту было отказано, можно обратиться в любое другой банк, который проводит рефинансирование кредитных карт.

Вот лучшие предложения с самой низкой процентной ставкой.

| Банк | Процентная ставка в год | Кредитный лимит |

| Московский кредитный банк | От 12,5% | До 2 млн р. |

| Сбербанк | От 12,9% | До 3 млн р. |

| Россельхозбанк | От 13,5% | До 1 млн р. |

| Уралсиб | От 14,9% | До 1 млн р. |

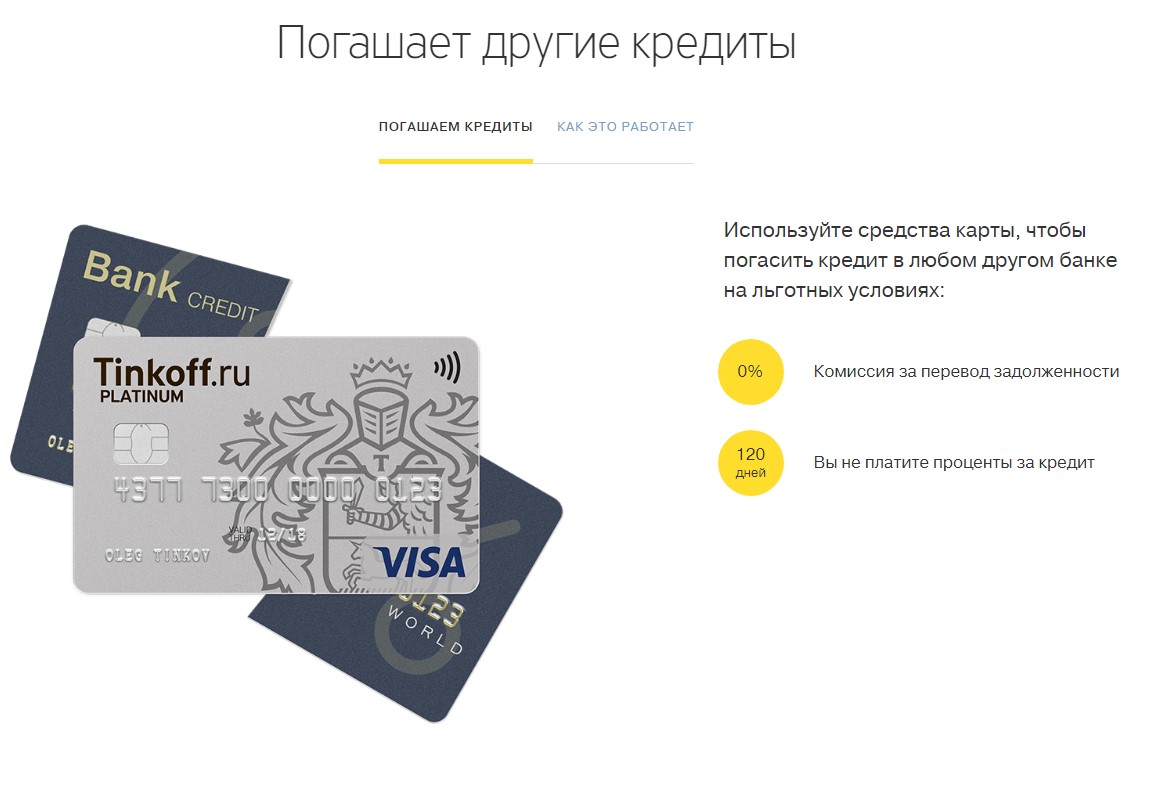

| Тинькофф | От 12,9% | До 300 тыс.р. |

Самый высокий процент одобрения заявок – у банка Тинькофф, но из представленных организаций у него самый небольшой кредитный лимит.

Что влияет на одобрение заявки?

При рассмотрении заявки от заемщика банки прежде всего изучают его кредитную историю:

- наличие просроченных кредиток и займов в разных организациях;

- сумма основного долга;

- задолженность по штрафам и пеням;

- дата внесения последнего платежа.

На основании анализа всех этих данных принимается решение об оказании услуги рефинансирования или отказе.

Если долг невелик, и несвоевременная оплата производилась 1-2 раза, вероятнее всего, заявка будет одобрена, в то время как у злостного должника с давними просроченными платежами шансы на одобрение минимальны.

Также вряд ли банк будет рефинансировать кредитную карту в том случае, если доход заемщика уменьшился, или он лишился работы. Это означает, что обязательства по вновь оформленному договору он выполнять не сможет.

В таких случаях попробовать исправить положение можно двумя способами:

- Оформить в залог имущество (квартиру, автомобиль или другое).

- Оформить поручительство третьих лиц.

Эти процедуры уменьшают риски банка по невыплате долга и дают ему определенные гарантии, следовательно, возрастает вероятность одобрения рефинансирования.

Нежелание многих банковских учреждений проводить реструктуризацию кредиток связана еще и с тем, что лимит по карточкам является возобновляемым и им можно пользоваться неограниченное количество раз. Поэтому банку довольно сложно отследить, чтобы задолженность была полностью погашена, и клиент снова не воспользовался средствами на рефинансируемой карточке.

В связи с этим часто при оказании такой услуги заемщику предъявляется дополнительное требование подтвердить справкой из банка-эмитента факт погашения долга и закрытия кредитки.

Требования банков

Большинство кредитных организаций при проведении реструктуризации кредитов предъявляют к заемщикам следующие требования:

- Возраст от 21 до 65 лет.

- Гражданство РФ и постоянная прописка.

- Наличие постоянного дохода.

- Своевременное погашение задолженности без просрочек в течение 6-12 месяцев.

Клиенту необходимо будет предоставить в банк пакет документов:

- паспорт;

- второй документ, удостоверяющий личность

- справку с места работы;

- справку о доходах.

Также потребуется выписка из банка, выдавшего кредитную карточку, содержащая полную информацию о займе, и копия кредитного договора.

Для справки! Процедура рассмотрения заявки с просьбой рефинансировать кредитные карточки более длительная, чем первичное их оформление, и может занимать около 7 дней.

В некоторых случаях банк может на свое усмотрение запросить дополнительные документы, например, медицинский полис, свидетельство о браке или другие.

Главное, о чем стоить помнить при появлении первой просроченной задолженности по кредитке, — не нужно медлить с погашением долга. Сумма задолженности будет постоянно возрастать, а штрафов и пеней будет все больше. Лучше тщательно взвесить все предложения банков и побыстрее воспользоваться услугой рефинансирования. Это поможет свести к минимуму финансовые потери и сохранить хорошую кредитную историю.